지난 1편(링크)에서는 연말정산의 기본 개념 및 기간에 대해 알아보았습니다. 근로자들은 회사가 근로자 대신 세금을 징수해서 납부하는 '원천징수'를 통해 세금을 내게 되는데, 근로자 개개인의 소비나 총 소득을 미리 정확히 알 수 없어서, 정해진 세율에 따라 임시로 세금을 징수하는데, 연간 총 소득이 확정된 후 연말정산을 통해서 납부한 세금을 다시 정산하는 것이 바로 연말정산입니다.

| ※ 소득공제란? 세율 적용 전 총 소득에서 일정 금액을 공제해 과세 소득구간을 낮춰서, 납세자의 세금 부담을 덜어주는 것 |

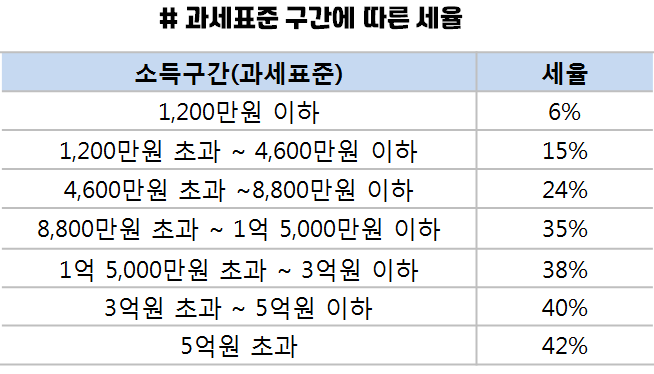

연말정산에서는 '소득공제'를 많이 받을수록 좋은데, 소득공제를 많이 받으면 소득금액이 낮아져 세금을 적게 낼 수 있기 때문입니다. 우리나라는 누진세율을 적용하고 있어서, 소득이 높으면 세율도 같이 높아져 납부해야할 세금도 더 많아지게됩니다. 그렇기 때문에, 소득공제를 최대한 많이 받아서 본인 소득구간을 낮춰서 세율을 적게 받아서 세금을 적게 내는게 유리하겠죠?

예를 들어, 본인 연봉이 5천만원인 경우, 「4,600만원 초과 ~ 8,800만원 이하」 소득구간에 해당되어 세율이 24%이지만, 500만원 소득공제를 받게 되면 「1,200만원 초과 ~ 4,600만원 이하」 소득구간에 해당되어 세율이 15%로 낮춰지게 됩니다. 소득이 많은 경우 전체 소득금액을 줄일수 있는 소득공제를 최대한 많이 하는 좋은 것이죠.

[1단계] 근로소득공제 받기

① 근로소득공제

첫 번째 단계는 근로소득금액을 계산하는 것입니다. 근로소득금액은 총 급여에서 근로소득공제를 받는 금액입니다. 총급여는 "급여+상여+수당+인적상여"에서 비과세 소득을 뺀 금액입니다. 비과세소득은 세금이 부과되지 않는 소득이며, 주로 식비, 자차 운전보조금, 출산/보육수당 등이 해당이 됩니다. 직장인이면 기본적으로 근로소득공제를 받게 되고, 소득구간별로 정해진 공제율에 따라 결정되기 때문에, 근로자가 노력해서 공제를 더 많이 받을 수 있는 부분은 아닙니다.

| ※ 비과세소득이란? 근로소득 범위에 포함되지 않는 소득으로, 아래의 소득 등이 해당 됨  |

예를 들어 연봉이 3,000만원인 사람을 예시로 들어보겠습니다.

- 근로소득공제액 = 750만원 + (3,000만원 - 1,500만원) x 15% = 975만원

- 근로소득금액 = 3,000만원 - 975만원 = 2,025만원

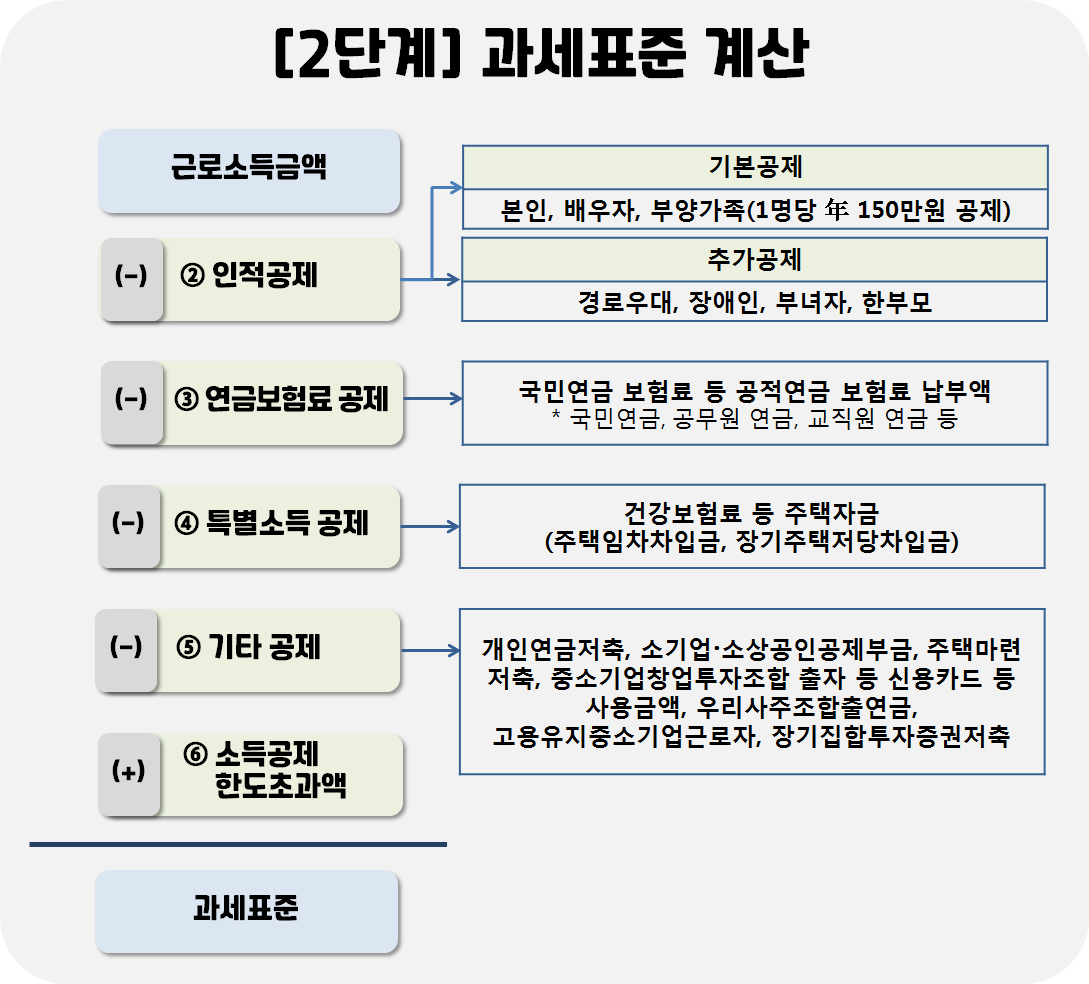

[2단계] 과세표준 계산

이제부터는 각 소득공제 항목에 대해 알아보겠습니다.

② 인적공제 : 연말정산 시 본인과 가족에 대해 공제해주는 것으로 ⒜ 기본공제와 ⒝ 추가공제로 나뉩니다.

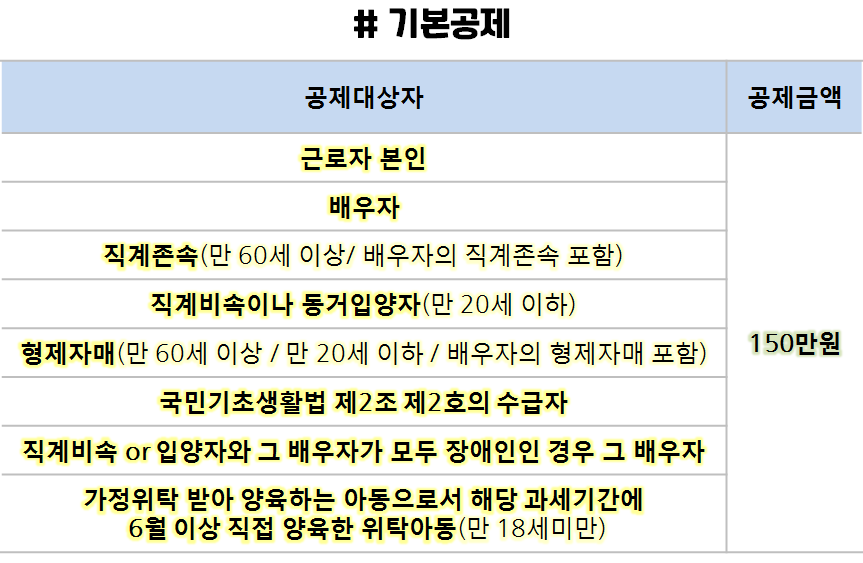

⒜ 기본공제 : 근로자 본인, 연간 소득금액 100만원(근로소득이 있을 시 총급여액 500만원 이하) 이하인 배우자 및 부양가족 등에 대해 1명당 年 150만원을 공제하는 것입니다. 단, 부양가족의 경우에는 나이요건 등을 충족해야만 공제를 받을 수 있습니다. 기본공제 대상자는 아래 표와 같습니다.

⒝ 추가공제 : 기본공제 대상자가 아래 표의 요건에 해당하는 경우 추가 공제 됩니다.

* 단, 추가공제에서 3번째(부녀자), 4번째(한부모)는 중복 적용을 배제(중복 시 한부모 공제 적용)하고 있습니다.

한 가지 예를 들어보겠습니다. 본인이 회사를 다니는 근로자이고, 자녀 한명이 있고, 만 60세 이상(年 소득 100이하) 부모한 분이 있으면 450만원을 소득금액에서 공제를 받을 수 있습니다.

근데 추가로, 부모 중 한분이 나이가 만 70세 이상이고 장애인에 해당이 된다하면, 경로우대 100만원 + 장애인 200만원 = 총 300만원을 추가로 공제 받을 수 있습니다. 여기서 장애인은 단순히 국가에 장애인으로 등록되어 있는 자만 해당이 되는 것이 아니라, 중증질환으로 계속적인 치료(예 : 암 치료)를 받고 있는 환자도 장애인으로 인정이 된다고 합니다. 실제로 병원에가서 연말정산용 장애인 증명서를 떼달라고 하면 발급을 해줍니다. (큰 수술을 하면 서류상 장애등급이 있는 것으로 나오고, 중증질환으로 인한 장애인으로 등록)

③ 연금보험료 공제 : 공적연금(국민연금, 공무원연금, 군인연금, 사립학교교직원연금, 별정우체국연금)의 근로자 부담금은 전액 소득공제합니다. 국민연금의 경우 국민연금요율 9% 중 회사가 절반(4.5%), 그리고 근로자가 절반(4.5%)를 내는데, 근로자가 부담한 그 절반에 대해서는 소득공제를 해줍니다. 예를 들어 1년 동안 낸 금액이 3백만원일 경우, 3백만원이 소득에서 다 빠지게 되는 것이죠.

④ 특별소득공제 : 특별소득공제의 경우 보험료 공제와 주택자금공제가 있습니다. 보험료는 국민건강보험료, 고용보험료, 노인장기요양보험료 등이 전액 공제됩니다.

주택자금공제는 항목별로 세부적으로 살펴보도록 하겠습니다.

⒜ 주택임차차입금 원리금 상환액 소득공제

주택을 임차하기 위해 은행 등 금융기관에서 자금을 차입한 후 원리금을 상환하고 있을 시, 상환금액 중 일부를 공제받을 수 있습니다.

- 공제 대상자 : 무주택 세대주(주택관련 공제를 받지 않았을 시 세대원도 가능)

- 공제 대상 주택 : 국민주택규모 이하의 주택(단, 국민주택규모보다 크더라도 기준시가 3억원 이하 시 공제 가능)

- 공제율 및 공제한도 : 주택임차차입금 원리금 상환액의 40% 공제(주택마련저축 공제금액과 합산해 年 300만원까지 공제 가능)

※ 주의사항 : 주택임차차입금 원리금 상환액을 공제받기 위해서는 본인이 아닌 은행이 임대인에게 전세자금을 직접 이체해야합니다. 그리고 임대차계약서 상 입주일과 주민등록등본 상 전입일 중 빠른날로부터 3개월 이내 대출을 받아야지만 공제가 가능합니다.

⒝ 장기주택저당차입금 이자상환액 소득공제

- 공제 대상자 : 무주택 또는 1주택자인 세대주

- 공제 대상 주택 : 주택 차입 시점에 따라 다름

* '19.1.1 이후 차입 시 - 기준시가 5억원 이하의 주택

* '14.1.1 ~'18.12.31 차입 시 - 기준시가 4억원 이하의 주택

* ~'13.12.31 이전 차입 시 - 기준시가 3억원 이하, 국민주태규모 이하의 주택

집값은 기준시가 5억원 이상이면 해당이 안되지만, 여기서 말하는 기준시가는 시세가 아닙니다. 즉, 기준시가가 5억원이면 시세로 8~9억원 정도 하는데, 집이 8~9억원 정도 하더라도 기준시가로만 5억원 이하이면 되는 것입니다. 기준시가는 '한국부동산원 부동산가격 알리미'(realtyprice.kr)에서 확인 가능합니다.

- 공제율 및 공제한도 : 차입시가와 상환방식에 따라 300만원~1,800만원 한도로 이자상환액 전액에 대해 공제가 가능(아래 표 참고)

⑤ 기타 공제 : 기타 공제에는 개인연금저축, 소기업·소상공인공제부금, 주택마련저축공제, 중소기업차업투자조합 출자 등 소득공제, 신용카드 등 사용금액, 우리사주조합출연금, 고용유지중소기업 근로자, 장기집합투자증권저축 소득공제 등이 포함됩니다.

* 신용카드/체크카드/현금영수증 공제

신용카드/체크카드/현금영수증 소득공제는 사용액 총액이 총 연봉의 25%의 초과분에 대해서만 공제가 적용됩니다. 즉, 신용카드/체크카드/현금영수증 사용액 총액에서 총 연봉의 25%는 차감되고, 총 연봉의 25%를 초과한 만큼만 소득공제를 받을 수 있는것입니다. 신용카드/체크카드/현금영수증도 각각 공제율이 다릅니다. 전통시장, 대중교통 공제율은 40%, 도서·공연·박물관·미술관사용분(총급여 7천만원 이하)는 30%, 체크카드/현금영수증 사용분은 30%, 신용카드 사용분은 15% 입니다.

예를 들어 보겠습니다. 근로자 A가 총 급여가 4,000만원이고 연간 신용카드 사용액이 1,000만원이라고 하면, 소득공제 계산은 아래와 같이되는 것입니다.

| 총 급여 : 5,000만원 / 신용카드 사용액 : 1,500만원 소득공제 계산 : ▶ 1,500만원 - (5,000만원 x 25%) = 250만원 → 250만원 x 15% = 37만 5천원에 대해서 소득 공제 가능 |

신용카드보다 체크카드가 공제율이 더 높기 때문에, 여기서 신용카드가 아니고 체크카드로 2,000만원을 사용했을 시, 공제 금액은 더 높아지게 됩니다. 공제율이 체크카드가 30%로 15%인 신용카드보다 2배이기 때문에 신용카드를 체크카드보다 2배를 써야 공제금이 같게되는 것입니다.

| 총 급여 : 4,000만원 / 체크카드 사용액 : 1,500만원 소득공제 계산 : ▶ 1,500만원 - (5,000만원 x 25%) = 250만원 → 250만원 x 30% = 75만원에 대해서 소득 공제 가능 |

신용카드에 비해서 체크카드, 현금영수증의 공제율이 높기 때문에 연소득의 25%에 해당하는 금액까지는 신용카드(신용카드가 사용 혜택 등이 많음)를 사용하고 연소득의 25%를 초과하는 분에 대해서는 공제율이 높은 체크카드와 현금영수증을 사용하시는 것이 좋습니다.

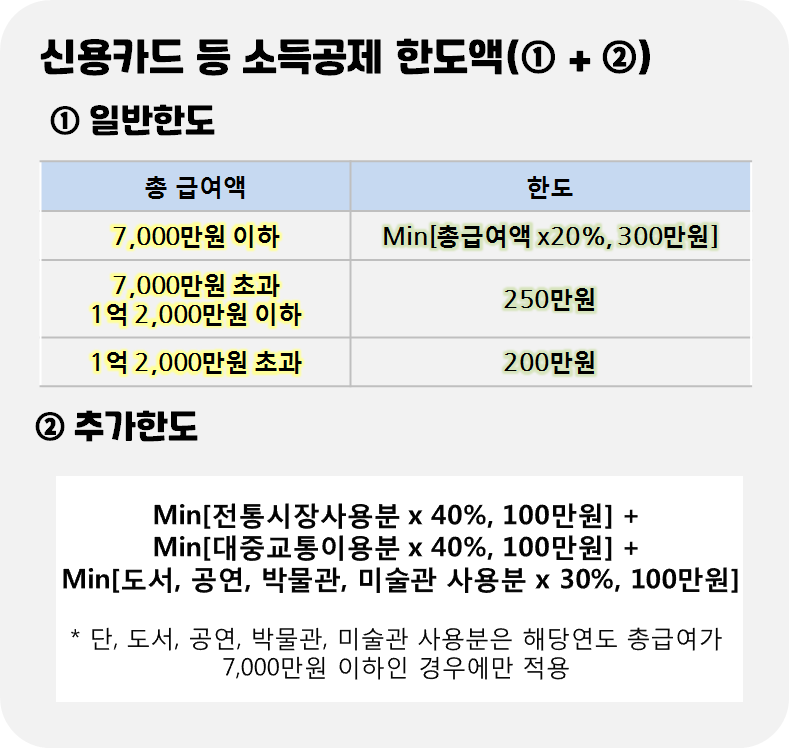

그리고 한 가지 주의하실 점이 신용카드/체크카드/현금영수증 공제 한도도 있습니다. 공제 한도(아래 표 참고)도 있습니다.

연소득이 7,000만원 이하인 경우로 예를 들면, 신용카드/체크카드/현금영수증의 최대 공제한도는 300만원(총 급여액의 20% 이상을 사용했다고 가정 시)이고 추가로 전통시장사용분을 최대 100만원, 대중교통이용분을 최대 100만원, 도서·공연·박물관·미술관 이용분을 최대 100만원으로, 다 합산하여 최대 600만원 한도 내 소득공제를 받으실 수 있는 것입니다.

* 주택마련저축 소득공제

주택청약(청약저축 또는 주택청약종합저축)에 납입 시 주택마련저축 소득공제를 받을 수 있습니다.

- 공제대상 : 총 급여액 7천만원 이하인 무주택 세대주

- 공제율 : 주택마련저축 납입액의 40%(주택임차차입금 원리금 상환액 공제와 주택마련저축 공제 금액을 합산해 年 300만원까지 가능)

- 공제한도 : 240만원

<과세표준>

소득공제 항목을 근로소득금액에서 차감하면 과세표준이 나오게 됩니다.

* 과세표준 = 근로소득금액 - 인적공제 -연금보혐료공제 - 특별소득공제 - 기타 소득공제 + 소득공제 종합한도초과액

근로소득금액에서 각종 공제를 차감하여 과세표준을 구하면, 과세표준구간에 따라 적용되는 세율을 계산하여 산출세액을 계산할 수 있습니다. 산출세액 계산방법 그리고 세액공제는 ③편에서 알아보도록 하겠습니다.

'경제 > 금융, 재테크' 카테고리의 다른 글

| [총 정리] 연봉 5000 실수령액, 연봉 6000 실수령액(2021 연봉 실수령액) (0) | 2021.06.06 |

|---|---|

| [공모주 분석] 크래프톤 상장일, 주관사, 장외주가, 기업분석 등 (1) | 2021.05.17 |

| 코인 평단가 계산기 사용 방법 안내 (코인/주식 물타기, 불타기) (0) | 2021.04.23 |

| [연말정산 총정리 ③] 연말정산 세액공제(+연말정산 총 흐름 정리) (6) | 2021.01.10 |

| [연말정산 총정리 ①] 연말정산 개념, 진행과정/기간 (7) | 2021.01.06 |

댓글